Aumentar vendas é um desafio para todos os tipos de negócios digitais e qualquer empresa que procure informações básicas sobre o desempenho do processamento de pagamentos provavelmente estará atenta às taxas de aprovação. A taxa de aprovação – calculada dividindo a contagem total de transações aprovadas pela contagem total de tentativas de transações – não apenas reflete a eficácia do seu sistema de pagamentos, mas também impacta diretamente no volume de vendas e, por consequência, na receita.

Embora seja improvável que qualquer negócio atinja uma taxa de aprovação de 100% em todas as transações, especialmente se tiver uma base de clientes significativa, analisar a proporção de pagamentos aprovados – particularmente quando segmentada por diferentes fatores – pode fornecer insights valiosos sobre áreas potenciais de melhoria no seu negócio.

Compreendendo melhor a Taxa de Aprovação para aumentar vendas

A importância da taxa de aprovação se destaca quando analisada em relação ao volume total de transações. Isso significa que o impacto de uma alta ou baixa taxa de aprovação para determinado tipo de cartão no seu negócio varia conforme a quantidade de transações processadas para esse cartão específico.

Caso você identifique que uma taxa de aprovação reduzida para um tipo de cartão amplamente utilizado está afetando de forma notável suas receitas, será essencial investigar e compreender os motivos que levam a esse desempenho insatisfatório para esse cartão.

Vamos trabalhar num cenário hipotético de pagamentos via cartão:

Imagine um cenário onde a taxa média de aprovação para transações com cartão de crédito é de cerca de 93%, enquanto para os cartões de débito é superior a 99%. Para avaliar a importância dessa discrepância para o seu negócio, você analisa a quantidade de transações aprovadas e percebe que aproximadamente 70% das transações processadas no último mês foram realizadas com cartões de crédito (com o restante distribuído entre cartões pré-pagos, de débito e alguns não identificados). Dado o alto volume de transações efetuadas com cartões de crédito, focar em elevar a taxa de aprovação para essas transações acima de 93% emerge como uma estratégia de vendas crucial.

Ainda para entender como trabalhar esse aumento da Taxa de Aprovação

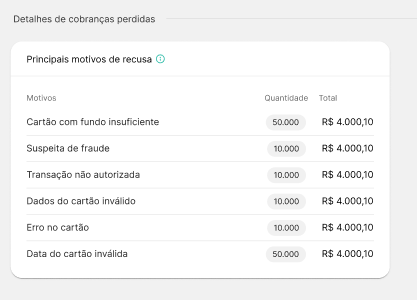

Na Malga, sua empresa obtém insights valiosos sobre as transações de crédito não realizadas. A plataforma mostra as razões mais comuns para o não processamento das cobranças de cartão de crédito, que são categorizadas de acordo com o ‘declinedCode’ fornecido pelo provedor de pagamento e analisado pela Malga.

Os motivos para as cobranças não realizadas são listados em ordem decrescente, baseando-se no volume de ocorrências. Para cada razão listada na seção ‘Principais motivos de recusa’, a Malga exibe tanto o número de cobranças afetadas quanto o valor financeiro total associado a essas recusas.

Através do Painel de Dados da Malga, sua empresa pode analisar esses códigos de recusa de cartão para identificar as causas mais frequentes de falhas nas transações de cartão e os possíveis problemas subjacentes que eles podem indicar, como, por exemplo:

Diminuir esses índices de recusa não só resultaria em um acréscimo nas receitas geradas por transações de cartão de crédito, mas também levaria a uma maior satisfação dos clientes. Muitas dessas recusas são devido a problemas técnicos que podem ser resolvidos e transformados em aprovações ou seja mais vendas e mais clientes felizes.

Tratamento dos motivos de recusa

Para facilitar a análise dos motivos de recusa de pagamento, tratamos a listagem de declinedCode recebidos dos provedores para o Painel, correspondendo às mensagens da tabela abaixo.

| Motivo de recusa do Painel de Dados | Provider error (Declined code) |

| Cartão bloqueado | blocked_card |

| Cartão cancelado | canceled_card |

| Cartão com a segurança comprometida | security_violation |

| Cartão com código de segurança inválido | invalid_cvv / invalid_security_code |

| Cartão com credenciais inválidas | invalid_credential / invalid_credentials |

| Cartão com data inválida | invalid_data |

| Cartão com limite insuficiente | insufficient_funds |

| Cartão com número inválido | invalid_card_number / invalid_number |

| Cartão com restrição | restricted_card |

| Cartão com restrições identificadas | pick_up_card / pickup_card |

| Cartão com senha inválida | invalid_pin |

| Cartão expirado | expired_card |

| Cartão inválido para o tipo da cobrança realizada | transaction_not_allowed |

| Cartão reportado como perdido | ost_card / card_reported_lost |

| Cartão reportado como roubado | stolen_card / card_reported_stolen |

| Cobrança com fraude confirmada | fraud_confirmed |

| Cobrança com suspeita de fraude | fraud_suspect |

| Cobrança internacional não permitida pelo cartão | service_not_allowed |

| Cobrança não permitida pelo cartão | not_permitted |

| Cobrança recusada por merchant inválido no provedor | invalid_merchant |

| Cobrança recusada por quantidade de parcelas inválida | invalid_installment |

| Erro no provedor por falha de contrato | processing_error / bad_request |

| Erro genérico no provedor | generic / try_again |

| Erro interno na Malga | internal_error / requestStatus.internal_error |

| Falha de contato com o emissor do cartão | issuer_not_available |

| Função do cartão incompatível com a cobrança realizada | card_not_supported / card_cannot_make_this_charge |

| Limite máximo atingido nas tentativas da senha | pin_retry_exceeded / pin_try_exceeded |

| Motivo de recusa não transmitido pelo provedor | denied_reason_not_available |

| Valor da cobrança não permitido pelo provedor | invalid_charge_amount / invalid_amount |

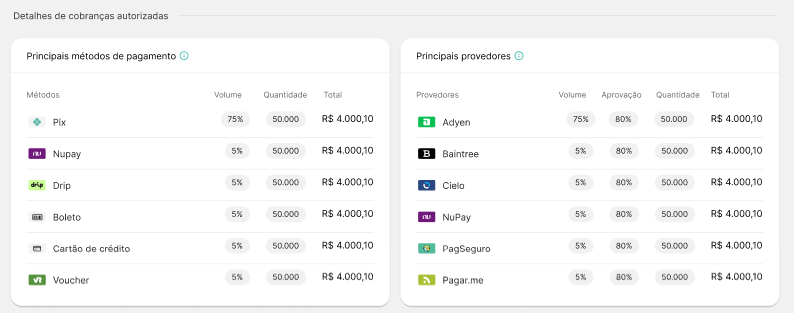

E para acompanhar o sucesso das cobranças autorizadas e medir a força do desempenho dos pagamentos, no bloco de Detalhes de cobranças autorizadas, é possível conferir os principais métodos e provedores de pagamento responsáveis pelas cobranças do seu negócio digital.

- Volume % por método de pagamento sobre o total de cobranças autorizadas;

- Quantidade de cobranças autorizadas no método;

- Total financeiro do valor monetário autorizado por método.

As métricas representam:

- Volume % por provedor de pagamento sobre o total de cobranças autorizadas;

- Aprovação representa a taxa geral percentual de autorização de cobranças naquele provedor, correspondendo à soma das cobranças pré-autorizadas e autorizadas sobre o total de cobranças processadas pelo provedor no período selecionado (soma das cobranças pré-autorizadas, autorizadas e com falha);

- Quantidade de cobranças autorizadas no provedor;

- Total financeiro do valor monetário autorizado por provedor.

Aqui na Malga acreditamos no poder dos dados de pagamentos. Quando você tem uma visão clara de seus dados, pode encontrar problemas ou oportunidades ocultas em sua cadeia de pagamentos que podem estar custando dinheiro. Freqüentemente, isso envolve começar com uma visão panorâmica de alto nível de seus dados e, em seguida, investigar as anomalias que chamam sua atenção.

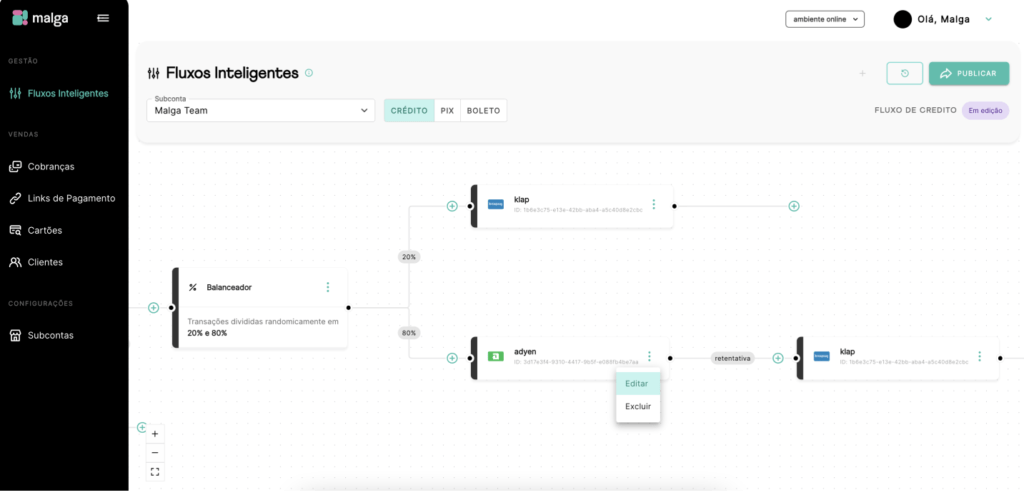

Uma boa estratégia para evitar que as transações sejam negadas por falhas, inconsistências ou falso positivos de fraude é trabalhar de maneira específica o fluxo de pagamentos através da Orquestração de Fluxos Inteligentes, garantindo que as transações sejam retentadas automaticamente em diferentes provedores, criando fluxos personalizados para cada tipo de transação e necessidade.

Fluxos Inteligentes no Dashboard Malga

No Dashboard Malga, sob a seção de Fluxos Inteligentes, você tem a capacidade de observar e ajustar instantaneamente o processo de pagamentos. Isso inclui a autonomia para alterar os provedores de cobrança e antifraude, bem como modificar as regras de orquestração, utilizando condicionais para maior controle e flexibilidade.

À medida que as empresas expandem, a complexidade da sua infraestrutura de pagamentos digitais aumenta. Para muitos modelos de negócios, a utilização de diversos provedores de pagamento torna-se uma necessidade estratégica, visando não só otimizar as taxas de aprovação de cobranças específicas, mas também reduzir os custos operacionais.

Os Fluxos Inteligentes da Malga oferecem Operadores Condicionais, que permitem ajustes personalizados no tratamento das cobranças. Isso inclui a reorganização das prioridades entre os provedores ou a ativação de medidas antifraude adicionais para reforçar a segurança durante o processamento da transação.

Essa funcionalidade garante que, na Malga, as cobranças sejam processadas de acordo com as configurações estabelecidas no Fluxo Inteligente, que estão associadas tanto ao Merchant quanto ao Método de Pagamento escolhido.

Dentro de um Fluxo Inteligente, as trajetórias personalizadas são conhecidas como Ramificações. Atualmente, cada método de pagamento pode ter um Fluxo Inteligente ativo associado, com a possibilidade de integrar até um provedor antifraude e até três provedores de cobrança em cada ramificação.

Você pode ler com mais profundidade técnica, todos os detalhes na nossa documentação.

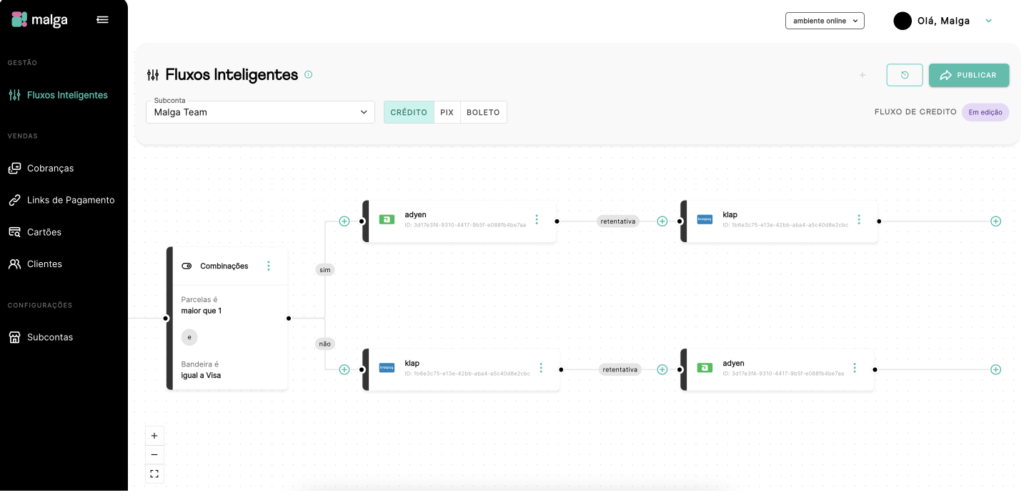

Aumentando a Taxa de Aprovação: uso de caso utilizando condicionais no fluxo de cartão de crédito

Utilizando condicionais no processo de crédito, como tipo de bandeira, valor e número de parcelas, você pode melhorar tanto os custos de adquirência quanto a taxa de aprovação das transações.

Por exemplo, se a sua empresa obtém melhores condições para antecipação de vendas parceladas com um fornecedor específico, você pode configurar um condicional baseado no número de parcelas para direcionar essas transações para o provedor mais vantajoso. Além disso, é possível combinar condicionais de bandeira e parcela para determinar qual provedor deve processar certas transações, baseado nestes critérios, conforme abaixo:

Como o Garupa aumentou a Taxa de Aprovação otimizando seus pagamentos

A parceria com a Malga trouxe um grande impacto no processamento de pagamentos do Garupa. O negócio, um aplicativo que atua no segmento de mobilidade, viu suas vendas aumentarem quando conseguiu ter visibilidade e transparência sobre os dados de pagamentos. Além disso, a facilidade na troca de adquirentes resultou em uma melhora significativa na taxa de aprovação de transações com cartão de crédito, otimizando tempo operacional e custos.

Com a implementação de retentativas automáticas em transações passíveis de serem retentadas, o Garupa conseguiu recuperar uma parcela significativa de seu volume transacionado, potencializando suas vendas.

“O maior impacto observado foi o do custo com a troca de adquirentes e o aumento da Taxa de Aprovação, saindo de 13% para 80%, uma vez que tudo ficou mais transparente e conseguimos ajustar os problemas que existiam”, é o que revela Alex Silva, Head de Desenvolvimento da empresa.

Para aproveitar ao máximo seus dados, você precisa primeiro saber quais informações estão disponíveis e como abordá-las da melhor forma. A maneira como uma empresa pode obter mais controle sobre seu próprio destino é ter acesso rápido e fácil à inteligência de pagamentos que não apenas mostra claramente qual é o seu desempenho real (em todos os seus PSPs), mas também o que significam os diferentes códigos de motivo de recusa e que ações podem ser tomadas.

Se você também adicionar monitoramento detalhado a esta e outras métricas importantes de pagamentos, poderá detectar um possível problema nas operações de pagamentos antes que se torne um problema de milhões, bem como descobrir novas oportunidades para diminuir continuamente a perda de vendas.

A área de pagamentos é um ativo da sua empresa e você deveria olhar com mais atenção e descobrir possíveis gargalos para não só aumentar vendas, como também promover uma experiência incrível para o seu cliente: leve, fácil e sem fricções.

Quer saber como otimizar suas vendas com uma gestão de pagamentos eficaz? Converse com nossos especialistas e veja como a Malga pode ajudar.

Perguntas frequentes (FAQ):

Como a taxa de aprovação de pagamentos influencia diretamente nas vendas?

A taxa de aprovação de pagamentos é um indicador crucial do quão eficiente é o seu processo de pagamento. Uma taxa alta significa que mais transações são bem-sucedidas, resultando em mais vendas concluídas e, consequentemente, maior receita.

Quais são as causas comuns de uma baixa taxa de aprovação em pagamentos?

As causas comuns incluem problemas com cartões de crédito dos clientes, como limites excedidos ou dados incorretos, além de problemas técnicos no sistema de pagamento, como falhas na integração com provedores de pagamento ou configurações inadequadas para detecção de fraudes.

Que medidas posso tomar para melhorar a taxa de aprovação de pagamentos?

Medidas efetivas incluem aprimorar a integração com diferentes provedores de pagamento, ajustar as configurações de detecção de fraude para evitar falsos positivos, criar fluxos de pagamentos personalizados e automatizados que retentem as transações automaticamente em provedores com melhor performance.